打造穩定的退休現金流,該存股還是買儲蓄險?

發文日期:

更新日期:

5,891 次

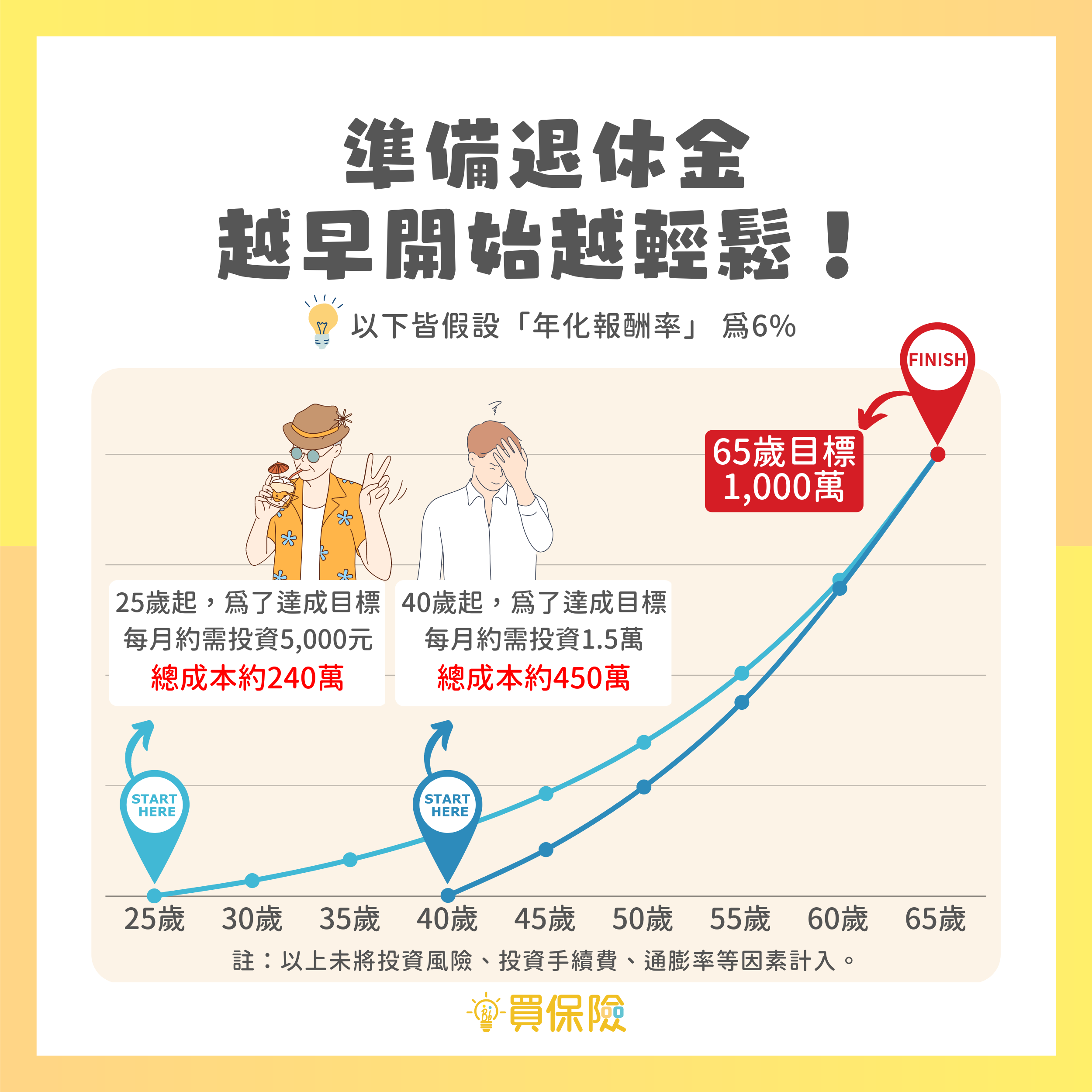

退休金要越早開始準備越好!但有人推薦買儲蓄險,有人建議存股才優?其實合理的「資產配置」能讓退休規劃更穩健,達到進可攻退可守的理財方程式!

什麼現金流?

現金流,指的是一定時間內持續且穩定的收入與支出。持續且穩定的收入如薪資收入、房客租金、股息等等,持續且穩定的支出如每月的餐飲費、日用品開銷、水電瓦斯等等,透過了解現金流狀況,可以正確地評估自身的財務狀況。

退休現金流,為什麼很重要?

退休後擁有現金流之所以很重要,是因為穩定的現金流能夠確保我們退休後的生活品質及財務狀況能維持一定的水準,而退休後的現金流通常為「被動收入」,如股票股利、儲蓄利息等,故應在退休前就規劃好退休後的收入來源,避免退休後面臨坐吃山空的窘境。

NEW!試算你的退休金:退休規劃計算機

存股、儲蓄險,如何打造退休現金流?

打造退休現金流的方式有非常多種,而近年來大家常比較話題度超高的「存股」和行之有年的買「儲蓄險」,兩者都可以達到退休後擁有穩定現金流的目標,雖然投資風險、報酬率不同,但相同的是兩者都需先投入「足夠的本金」才能在退休後擁有足夠的現金流!

| 方式 | 存股 | 儲蓄險 |

| 現金流 | 買入股票後,每年/季可領取配息,或買進賣出賺價差 | 部分商品每年可領取「生存保險金」或儲蓄險滿期後可轉投保「年金險」,作為穩定的退休現金流 *各商品特色應詳商品條款 |

存股與儲蓄險的差異與風險

不同的投資理財工具,有不同的優、缺點,所適合的族群也會不同。規劃前一定要做足功課,唯有足夠的瞭解才能到最適合自己的理財工具,進而達到理想的理財效果:

| 方式 | 存股 | 儲蓄險 |

| 投資風險 | 較高 (受市場環境影響) |

較低 (繳費期滿前後解約有虧損風險,但滿期後幾乎無風險) |

| 報酬率 | 相對較高 (每年領股息,但本金恐受市場波動影響) |

相對較低 (放越久,報酬率越高) |

| 優勢 | 除了能穩定領取股息外,還能賺取股票差價,自由操作度較高 | 相較其他理財工具更能達到「強迫儲蓄」效果,且本金以穩定、低風險方式複利增值,同時享有保障功能 |

| 劣勢 | 股價波動較大,股市低迷時恐侵蝕本金,面臨賺了股息賠了價差情況 | 報酬率較低,未滿期解約會損失本金,不適合期望短期內賺取高報酬的族群 |

資產配置的核心概念:分散風險

瞭解了「存股」與「儲蓄險」的差異後,還有一個投資理財的重點觀念必須要知道,就是「資產配置」!資產配置最主要的目的是分散風險,也就是大家常說的「雞蛋別放在同一個籃子裡」的概念,所以無論是存股、買儲蓄險或其他投資工具,「多元配置」是更加穩妥且聰明的規劃方式!

你可能喜歡